Entrepreneur individuel : le nouveau statut effectif

Posté le 1 septembre 2022

Clap de fin pour l’EIRL

Depuis le 15-2-2022, il n’est plus possible d’opter pour le statut d’entrepreneur individuel à responsabilité limitée (EIRL). Seuls les EIRL qui existaient avant cette date peuvent continuer d’exercer leur activité sous ce régime.

Depuis le 29-4-2022, en cas de cession d’un patrimoine affecté, l’affectation n’est plus maintenue si la personne physique bénéficiaire de la cession, qui ne peut plus opter pour le régime de l’EIRL, exerce déjà une activité professionnelle indépendante en nom propre.

Depuis le 15-8-2022, l’héritier ou l’ayant droit d’un entrepreneur qui exerçait sous le statut d’EIRL ne peut plus, au décès de celui-ci, poursuivre l’activité professionnelle à laquelle le patrimoine était affecté.

Renonciation à la protection du patrimoine personnel

Bien que la loi du 14-2-2022 ait instauré au profit de l’entrepreneur individuel une séparation de plein droit de son patrimoine professionnel (composé des biens, droits, obligations et sûretés utiles à son activité : fonds de commerce, stock, etc.) de son patrimoine personnel (composé de tous ses autres biens : résidence principale, etc.), l’entrepreneur individuel peut renoncer à la protection de son patrimoine personnel en faveur d’un créancier professionnel (pour obtenir un crédit bancaire, par exemple).

Les dettes nées de son activité professionnelle pourront alors être recouvrées sur son patrimoine personnel par ce créancier alors qu’en principe seul son patrimoine professionnel peut être saisi par ses créanciers professionnels.

Un formalisme à respecter…

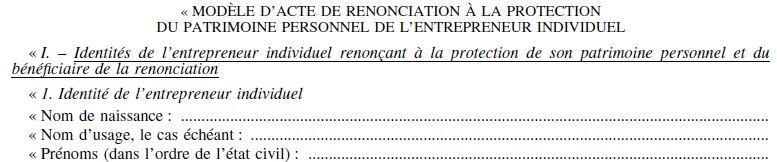

Cette renonciation, qui ne peut intervenir que sur demande écrite d’un créancier et pour un engagement spécifique, doit respecter, à peine de nullité, un certain formalisme (un modèle type d’acte de renonciation figure dans l’arrêté du 12 mai).

Si le bénéficiaire de la renonciation est un établissement de crédit ou une société de financement, il doit remettre gratuitement un exemplaire de ce modèle à l’entrepreneur individuel qui lui en fait la demande.

Outre des informations propres à l’entrepreneur individuel (identité, date et lieu de naissance, nationalité, domicile, activité professionnelle, adresse de cette activité, code APE, numéro Siren, nom commercial, enseigne, notamment) et au bénéficiaire de la renonciation (ces mentions diffèrent selon que le bénéficiaire est une personne morale ou physique), l’acte de renonciation doit préciser, à peine de nullité, certaines mentions :

- la date et l’objet de l’engagement ;

- sa date d’échéance (c’est-à-dire la date contractuelle prévue pour le remboursement total des sommes dues au titre de l’engagement, cette date pouvant être prorogée soit par un accord des parties, soit par une décision judiciaire) ;

- le montant de l’engagement ou les éléments permettant de le déterminer (ces éléments, une fois spécifiés dans l’acte, fixent définitivement le plafond pour lequel une même renonciation vaut) ;

- la date de demande de la renonciation.

À peine de nullité, l’acte doit être signé par les 2 parties (une signature électronique est possible) et indiquer la date et le lieu.

Le créancier bénéficiaire de la renonciation doit informer l’entrepreneur individuel des conséquences de celle-ci sur ses patrimoines. Cette information peut figurer dans l’acte de renonciation.

… et un délai de réflexion obligatoire

La renonciation de l’entrepreneur individuel ne peut intervenir qu’après un délai de réflexion de 7 jours francs à compter de la réception de la demande de renonciation. Ce délai peut toutefois être réduit à 3 jours francs si l’entrepreneur fait précéder sa signature, dans l’acte de renonciation, de la mention manuscrite suivante : « Je déclare par la présente renoncer au bénéfice du délai de réflexion de 7 jours francs, fixé conformément aux dispositions de l’article L 526-25 du Code de commerce. En conséquence, ledit délai est réduit à 3 jours francs. »

Transfert du patrimoine professionnel

L’entrepreneur individuel peut désormais céder intégralement son patrimoine professionnel (donation, vente ou apport en société) sans avoir à procéder à la liquidation de celui-ci. Ce transfert universel du patrimoine professionnel doit impérativement comprendre l’intégralité de ses éléments (droits, biens, obligations et sûretés).

L’entrepreneur individuel peut céder son bail commercial au bénéficiaire du transfert de son patrimoine professionnel

Formalités

Le transfert universel du patrimoine professionnel de l’entrepreneur individuel n’est opposable aux tiers qu’à compter de sa publicité, laquelle s’effectue par la publication d’un avis au Bulletin officiel des annonces civiles et commerciales (Bodacc), au plus tard un mois après sa réalisation. Cette publication peut être effectuée à la diligence du cédant, du donateur ou de l’apporteur.

Outre certaines informations concernant l’entrepreneur et le bénéficiaire du transfert (nom, adresse, activité professionnelle exercée, etc.), l’avis doit contenir un état descriptif des biens, droits, obligations ou sûretés composant le patrimoine professionnel, tel qu’il résulte du dernier exercice comptable clos actualisé à la date du transfert ou, si l’entrepreneur n’est pas soumis à des obligations comptables, à la date qui résulte de l’accord des parties.

Cet état descriptif doit contenir :

- la valeur globale de l’actif ;

- la liste des sûretés dont bénéficie l’entrepreneur individuel et les montants des créances garanties par elles ;

- la valeur globale du passif ;

- la liste des biens du patrimoine professionnel grevés d’une sûreté (indication de la nature de la sûreté et du montant de la créance garantie pour chacun des biens grevés).

Concernant les valeurs précitées, il s’agit de celles qui figurent dans les comptes de l’entrepreneur individuel du dernier exercice comptable clos précédant la cession, la donation ou l’apport en société actualisé à la date du transfert ou, si l’entrepreneur n’est pas soumis à des obligations comptables, à la date qui résulte de l’accord des parties.

Opposition des créanciers

Les créanciers de l’entrepreneur individuel dont la créance est née avant la publicité du transfert de patrimoine professionnel peuvent former opposition au transfert afin d’obtenir le remboursement de leur créance ou la constitution de garanties en saisissant le tribunal compétent dans le mois suivant la publication de l’avis au Bodacc.

|

Pas de transfert des dettes sociales Les dettes de cotisations et contributions sociales de l’entrepreneur individuel nées à l’occasion de son exercice professionnel sont exclues du transfert. S’agissant de dettes personnelles, il est tenu de les acquitter en personne. |

Traitement des difficultés de l’entrepreneur

Deux procédures possibles : un seul tribunal à saisir

En cas de difficultés financières, l’entrepreneur individuel peut demander l’ouverture à son profit d’une procédure collective (sauvegarde, redressement ou liquidation judiciaire, rétablissement professionnel) ou d’une procédure de surendettement (régie par le Code de la consommation).

Il doit pour cela saisir le tribunal de commerce si son activité est commerciale ou artisanale, et le tribunal judiciaire dans les autres cas. L’entrepreneur ne peut pas saisir directement la commission de surendettement, même si ses problèmes financiers ne concernent que ses dettes personnelles. C’est le tribunal qui apprécie, dans un même jugement, si les conditions d’ouverture de la procédure collective et/ou du surendettement sont remplies. Si l’entrepreneur n’a pas demandé à bénéficier de la procédure de surendettement lors de la saisine du tribunal, ce dernier pourra recueillir son accord lors de l’audience au cours de laquelle il examine la demande d’ouverture de la procédure collective.

Dans le cadre de sa demande, l’entrepreneur individuel doit présenter sa situation financière (trésorerie, état chiffré des créances et des dettes, inventaire des biens, etc.) en distinguant bien les biens, droits ou obligations relevant de son patrimoine personnel et ceux relevant de son patrimoine professionnel. S’il a renoncé à la protection de son patrimoine personnel vis-à-vis de certains créanciers, l’entrepreneur doit préciser le nom du ou des créancier(s) concerné(s) et le montant de l’engagement.

Les dettes professionnelles et non professionnelles sont prises en considération pour apprécier la situation de surendettement

Selon sa situation, l’entrepreneur peut donc faire l’objet d’une procédure collective et/ou d’une procédure de surendettement :

- une procédure collective sera ouverte par le tribunal (de commerce ou judiciaire) si ses dettes ne concernent que son patrimoine professionnel ;

- une procédure de surendettement sera ouverte, avec l’accord de l’entrepreneur, devant la commission de surendettement si ses dettes ne concernent que son patrimoine personnel (le tribunal saisit alors la commission, et le jugement est notifié aux créanciers signalés par l’entrepreneur) ;

- si les conditions d’ouverture d’une procédure collective et d’une procédure de surendettement sont réunies du fait de difficultés à la fois sur le patrimoine professionnel et sur le patrimoine privé, deux procédures distinctes sont ouvertes : l’une devant le tribunal (pour le traitement des dettes relatives au patrimoine professionnel), l’autre devant la commission de surendettement (pour le traitement des dettes relatives au patrimoine privé), dès lors que la séparation des patrimoines a strictement été respectée et que l’entrepreneur n’a pas renoncé à la protection de son patrimoine personnel à l’égard de certains créanciers. Si, au contraire, il y a eu confusion des patrimoines personnel et professionnel, le tribunal est seul compétent et traite dans un même jugement l’ensemble des dettes dont l’entrepreneur individuel est redevable.

Recours contre le jugement

Le jugement du tribunal est susceptible d’appel par les parties dans les 10 jours de sa notification.

Le créancier qui n’est pas partie au jugement et qui conteste la séparation des patrimoines de l’entrepreneur individuel peut le faire par déclaration au greffe du tribunal dans les 10 jours à compter de la notification qui lui a été faite ou à compter de la publication du jugement au Bodacc.

Dans ce cas, le tribunal doit recueillir les observations de l’entrepreneur individuel, des créanciers connus, du mandataire judiciaire, du ministère public et de l’administrateur judiciaire (lorsqu’il en a été désigné un) et statuer sur l’ensemble des contestations soulevées. Sa décision est susceptible d’appel dans un délai de 10 jours à compter de sa notification.

|

Liquidation judiciaire et nouvelle activité professionnelle L’entrepreneur individuel en liquidation judiciaire peut exercer une nouvelle activité professionnelle. Un nouveau patrimoine professionnel, non concerné par la procédure de liquidation, est alors constitué. L’entrepreneur ne peut toutefois pas constituer plus de deux patrimoines distincts de son patrimoine personnel. Si l’entrepreneur a fait l’objet, depuis moins de 5 ans, d’une procédure de liquidation judiciaire clôturée pour insuffisance d’actif ou d’une décision de clôture d’une procédure de rétablissement professionnel, cette possibilité ne lui est pas accordée. |

Option pour l’impôt sur les sociétés

Le nouveau statut donne la possibilité à l’entrepreneur individuel de choisir entre l’impôt sur le revenu (par défaut) et l’impôt sur les sociétés (IS). Cette mesure vise à pallier la disparition de l’EIRL qui, seule, permettait jusqu’à présent à un entrepreneur individuel d’opter pour l’IS sans avoir besoin d’apporter son activité à une société soumise à cet impôt.

Un décret du 27-6-2022 précise les conditions dans lesquelles les entrepreneurs individuels peuvent opter pour l’assimilation à une EURL ou une EARL soumise à l’IS. Il prévoit également les modalités de renonciation à cette option. Ces modalités sont applicables depuis le 29-6-2022. Ce décret transpose à l’identique les règles applicables à l’EIRL.

Modalités d’option

L’option de l’entrepreneur prend la forme d’une notification mentionnant la dénomination et l’adresse de l’entreprise individuelle, ainsi que les nom, prénom, adresse et signature de l’entrepreneur individuel. Elle est adressée au service des impôts du principal établissement de ce dernier avant la fin du 3e mois de l’exercice au titre duquel il souhaite être assimilé à une EURL ou à une EARL (CGI ann. III art. 350 bis).

L’option pour l’assimilation à une EURL (ou à une EARL) entraîne de plein droit l’option pour l’assujettissement des bénéfices de l’entreprise individuelle à l’IS.

|

Intérêt de l’option En pratique, une telle option présente un intérêt pour les entrepreneurs dont le taux moyen d’IR dépasse celui de l’IS. Pour rappel, les PME (celles dont le chiffre d’affaires n’excède pas 10 M€) bénéficient de plein droit d’un taux réduit de 15 % dans la limite de 38 120 € de bénéfice imposable, puis de 25 % au-delà. |

À l’instar des solutions rendues pour l’EIRL, l’exercice de l’option devrait entraîner les conséquences d’une cessation d’entreprise (BOI-BIC-CHAMP-70-30 n° 240). Les précisions de l’administration sont néanmoins toujours attendues sur le nouveau statut.

Modalités de renonciation

L’entrepreneur individuel peut renoncer à son option jusqu’au 5e exercice suivant celui au titre duquel elle a été exercée (CGI art. 239). En l’absence de renonciation dans ce délai, l’option devient irrévocable. Cette renonciation doit être notifiée au service des impôts auprès duquel l’entrepreneur individuel souscrit sa déclaration de résultats avant la fin du mois précédant la date limite de versement du premier acompte d’IS de l’exercice au titre duquel s’applique la renonciation.

La renonciation doit contenir l’indication de la dénomination de l’entreprise individuelle, son adresse et, s’il est différent, le lieu de son principal établissement, ainsi que l’indication de l’exercice auquel elle s’applique.

|

Faculté de renonciation La possibilité de renoncer à l’option vise à ne pas pénaliser les entreprises individuelles qui constateraient, a posteriori, que l’option pour leur assujettissement à l’IS se révèle inadaptée à l’exercice de leur activité. |

Attention ! Les entreprises qui auront renoncé à l’option ne pourront plus opter à nouveau pour l’IS.

En cas de renonciation à l’option pour l’IS, l’entreprise individuelle sera assimilée à une EURL (ou une EARL) relevant du régime des sociétés de personnes. Elle sera alors imposée selon les règles de l’impôt sur le revenu. Une telle renonciation est considérée comme un cas de cessation d’entreprise, ce qui implique notamment une imposition immédiate des bénéfices d’exploitation de la dernière période d’imposition (CGI art. 221, 2).

Loi 2022-172 du 14-2-2022, JO du 15 ; Décret 2022-709 du 26-4-2022, JO du 28 ; Décret 2022-799 et arrêté du 12-5-2022, JO du 13 ; Décret 2022-890 du 14-6-2022, JO du 16 ; Loi 2021-1900 du 30-12-2021 (art. 13), JO du 31 ; Décret 2022-933 du 27-6-2022, JO du 28

© Lefebvre Dalloz