Exonération des plus-values de cession d’entreprise : de nouvelles précisions

Posté le 1 juillet 2022

Plusieurs dispositifs permettent d’exonérer les plus-values réalisées à l’occasion d’une cession d’entreprise, qu’il s’agisse d’une exonération totale ou partielle en cas de transmission d’une entreprise individuelle ou d’une branche complète d’activité (CGI art. 238 quindecies), ou d’une exonération des plus-values de cession en cas de départ à la retraite du cédant (CGI art. 151 septies A).

Ces deux dispositifs ont été aménagés par la loi de finances pour 2022 (Loi 2021-1900 du 30-12-2021 art. 19) et s’appliquent à l’impôt sur le revenu dû au titre de 2021 et des années suivantes et à l’impôt sur les sociétés dû au titre des exercices clos à compter du 31-12-2021.

L’administration commente ces mesures et apporte de nombreux assouplissements à sa doctrine.

Cession en cas de départ à la retraite

Pour bénéficier de l’exonération des plus-values de cession lors du départ à la retraite, le cédant doit cesser toute fonction dans l’entreprise individuelle cédée, dans la société ou le groupement dont les droits ou parts sont cédés, et faire valoir ses droits à la retraite dans les 2 ans précédant ou suivant la cession (CGI art. 151 septies A).

Afin de tenir compte des difficultés rencontrées par les entrepreneurs individuels ou les associés de sociétés de personnes pour trouver un repreneur dans le délai de 2 ans, la loi de finances pour 2022 a prévu que, lorsque le cédant fait valoir ses droits à la retraite entre le 1-1-2019 et le 31-12-2021 et que ce départ à la retraite précède la cession, le délai est porté à 3 ans (Loi 2021-1900 du 30-12-2021 art. 19).

L’administration intègre ces modifications législatives et assouplit, à cette occasion, sa doctrine sur l’appréciation du délai de cession.

Appréciation du délai de 3 ans en cas départ à la retraite entre 2019 et 2021

L’administration distingue deux situations en partant ainsi de l’hypothèse d’un contribuable qui a fait valoir ses droits à la retraite le 15-3-2020, préalablement à la cession. Ce dernier bénéficie donc d’un délai de 3 ans (et non plus 2 ans) pour céder, à compter du premier des deux événements survenus entre le départ à la retraite et la cessation des fonctions (BOI-BIC-PVMV-40-20-20-30 n° 1).

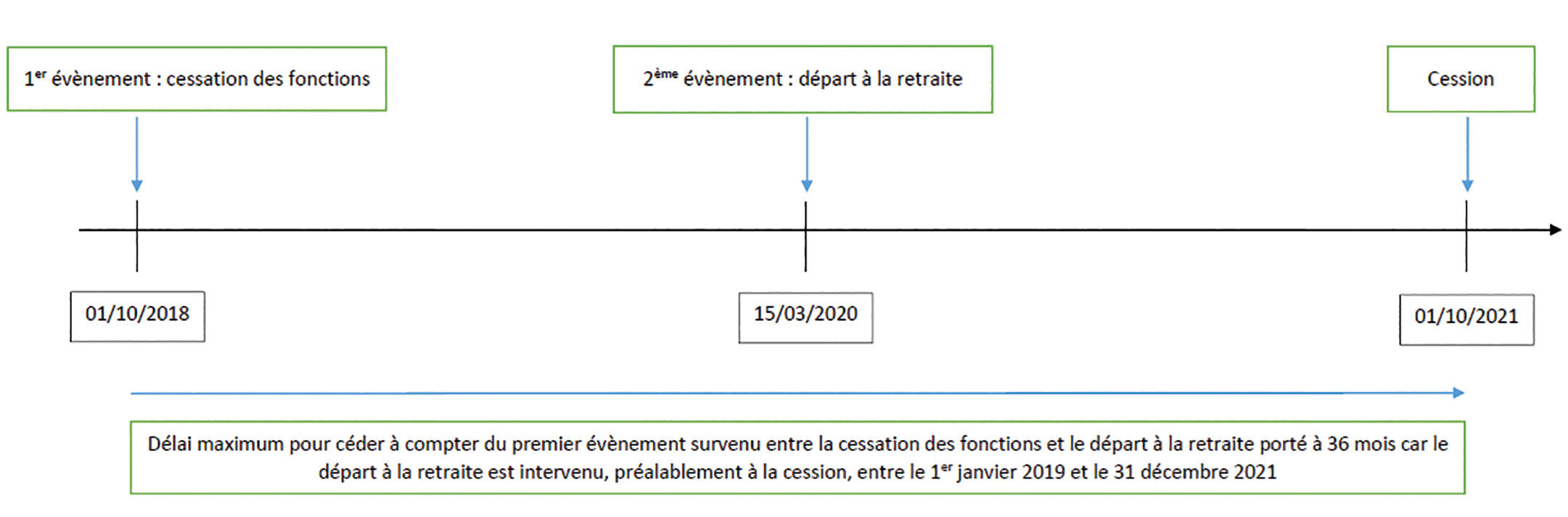

Situation n° 1 : la cessation des fonctions est le premier événement à se réaliser. Si la cessation des fonctions est le premier événement à se réaliser (par exemple au 1-10-2018) suivi d’un départ à la retraite le 15-3-2020, il doit alors procéder à la cession au plus tard le 1-10-2021. Le premier événement dicte l’application du délai de 3 ans.

Cet exemple montre que la cessation de fonctions peut avoir lieu avant le départ à la retraite, et notamment avant 2019. Dans ce cas de figure, c’est à compter de la date de cessation des fonctions que le délai de 36 mois pour céder est décompté.

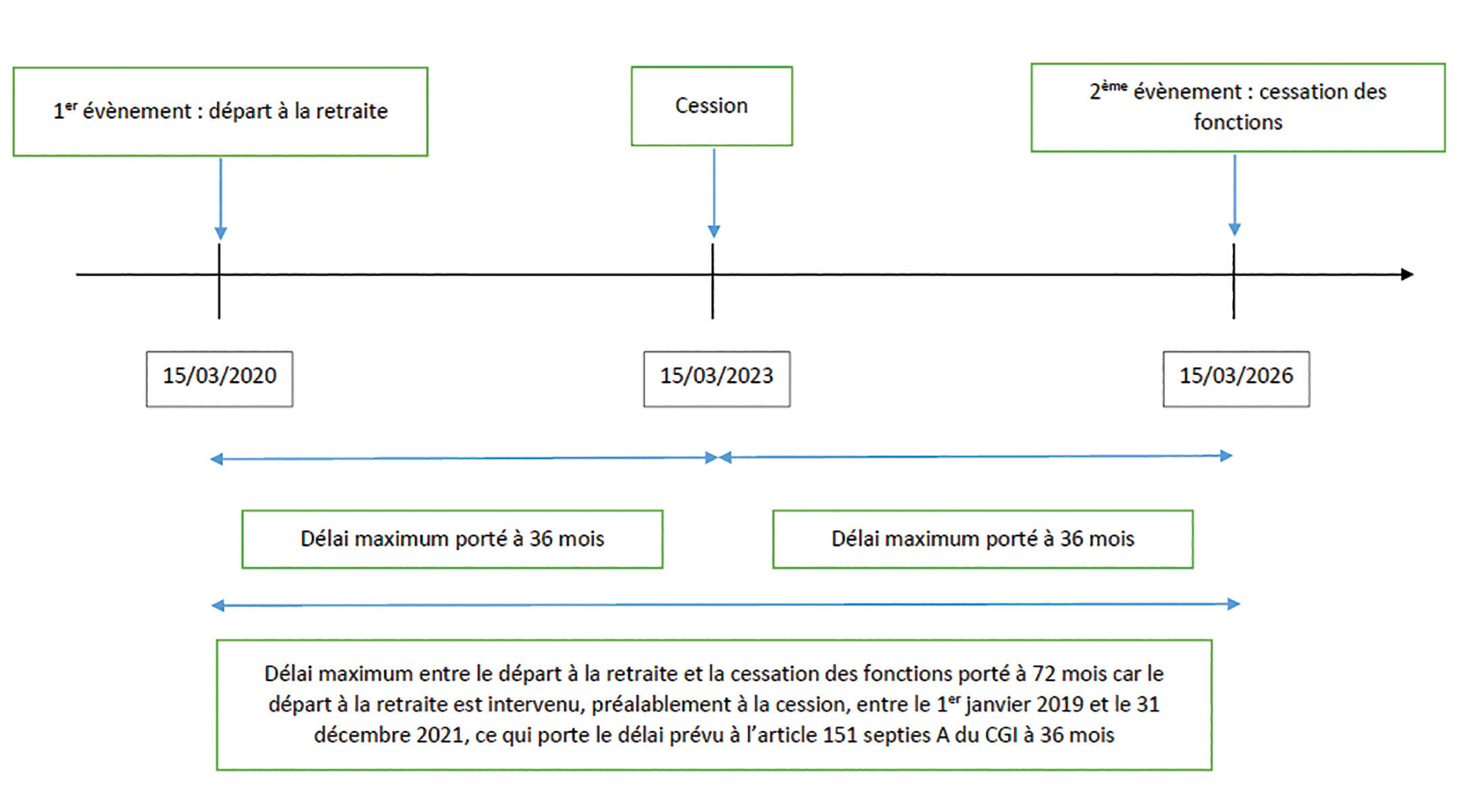

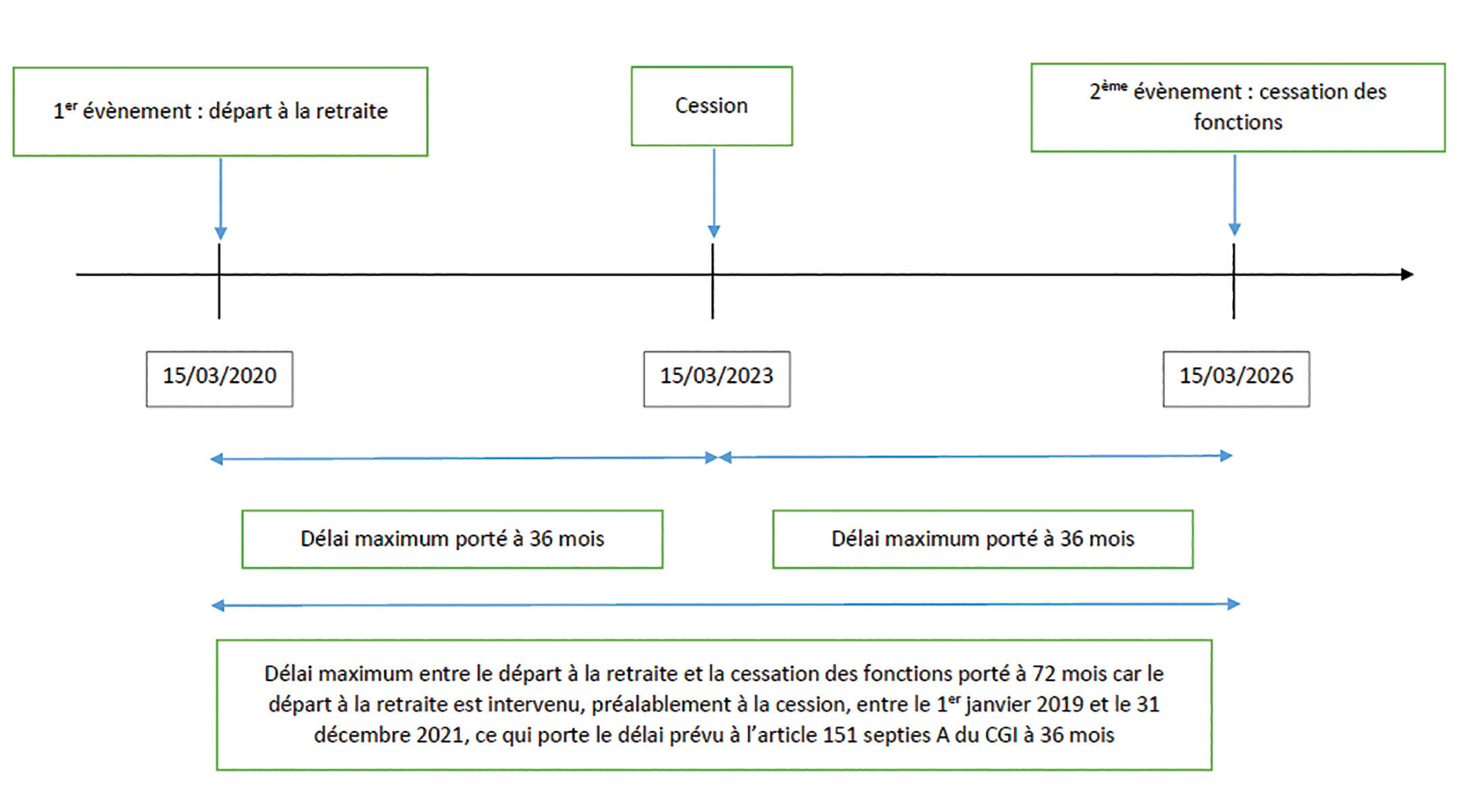

Situation n° 2 : le départ à la retraite est le premier événement à se réaliser. Si le départ à la retraite est le premier événement à se réaliser au 15-3-2020, il doit alors procéder à la cession au plus tard le 15-3-2023 et avoir cessé ses fonctions dans les 3 ans avant ou après la cession.

Il peut donc s’écouler un délai maximal de 72 mois entre le départ à la retraite et la cessation de fonctions lorsque la cession est réalisée entre ces deux événements, à condition que le premier de ces événements soit intervenu dans un délai de 3 ans précédant la cession et que le second soit intervenu dans les 3 ans suivant cette cession.

Dans cette situation, la cessation de fonctions aurait également pu intervenir à une date comprise entre le départ à la retraite le 15-3-2020 et la cession prévue le 15-3-2023.

Appréciation du délai de 2 ans

Si ces précisions ne concernent que les départs à la retraite intervenus entre 2019 et 2021, l’administration en profite pour assouplir sa doctrine concernant l’application du délai de 2 ans.

Avant la mise à jour du 11-5-2022, l’administration considérait que la cessation des fonctions et le départ à la retraite devaient, normalement, intervenir soit tous les deux avant la cession, soit tous les deux après la cession. Mais elle admettait que le départ à la retraite et la cessation des fonctions interviennent indifféremment l’un avant la cession et l’autre après la cession, pour autant qu’il ne s’écoule pas plus de 24 mois – appréciés de date à date – entre la cessation des fonctions et le départ à la retraite (ou inversement).

Elle adopte une position plus souple et plus favorable aux contribuables concernés. Elle considère désormais qu’un délai pouvant aller jusqu’à 48 mois (et non plus 24 mois) puisse s’écouler entre la cessation de fonctions et le départ à la retraite, sous réserve que chacun de ces deux événements intervienne dans un délai de 24 mois précédant ou suivant la cession (BOI-BIC-PVMV-40-20-20-30 n° 20).

Exemple. Un contribuable qui cède son entreprise individuelle le 25 juillet N devra cesser toute fonction dans l’entreprise individuelle et faire valoir ses droits à la retraite entre le 25 juillet N–2 et le 25 juillet N+2 (BOI-BIC-PVMV-40-20-20-30 n° 10).

Remarque. Ces précisions sont bienvenues car, dans le silence du texte, d’autres solutions moins favorables auraient pu être retenues. On aurait ainsi pu considérer que le délai entre le départ à la retraite et la cessation de fonctions n’excède pas 36 mois (et non 72 mois comme le prévoit l’administration) dans le cas où la cessation des fonctions intervient après la cession.

Transmission d’une entreprise individuelle ou d’une branche complète d’activité

Une exonération totale ou partielle des plus-values de cession est prévue en cas de transmission d’une entreprise individuelle ou d’une branche complète d’activité lorsque la valeur des éléments transmis n’excède pas un certain montant et que l’activité cédée a été exercée pendant au moins 5 ans (CGI art. 238 quindecies). Les plafonds ont été portés de 300 000 € à 500 000 € pour une exonération totale et de 500 000 € à 1 000 000 € pour une exonération partielle (Loi 2021-1900 du 30-12-2021 art. 19).

Définition de la valeur des éléments transmis

Pour l’appréciation de ces seuils, la loi de finances pour 2022 prévoit qu’il convient de retenir le prix stipulé des éléments transmis, ou leur valeur vénale, auxquels sont ajoutées les charges en capital et les indemnités stipulées au profit du cédant, à quelque titre et pour quelque cause que ce soit.

L’administration précise que les notions de « prix » et de « valeur vénale » permettent de couvrir respectivement les hypothèses de transmission à titre onéreux et à titre gratuit. En présence d’une mutation à titre onéreux, un acte de vente mentionne le « prix » de cession à retenir pour l’appréciation des seuils de 500 000 € ou 1 000 000 €. En présence d’une mutation à titre gratuit, la « valeur » des éléments transmis figurant dans l’acte authentique ou, à défaut, dans tout autre document formalisant la mutation est prise en compte pour apprécier ces seuils (BOI-BIC-PVMV-40-20-50 n° 295).

Par ailleurs, la notion de « charges en capital » désigne les montants supplémentaires au prix de vente mis à la charge de l’acquéreur qui ont la nature de capital, tandis que les « indemnités » stipulées au profit du cédant couvrent toutes les autres charges augmentatives de prix.

Éléments à retenir pour apprécier les seuils

L’administration indique que les éléments de l’actif circulant, tels les stocks, sont pris en compte pour l’appréciation des seuils dès lors qu’ils contribuent à la valorisation des éléments transmis (BOI-BIC-PVMV-40-20-50 n° 295). Si elle cite les stocks à titre d’exemple, elle ne se prononce pas sur d’autres éléments de l’actif circulant qui pourraient être pris en compte.

Elle souligne en revanche que ne sont pas à retenir les biens immobiliers bâtis ou non bâtis et les droits ou parts de sociétés dont l’actif est principalement constitué de tels biens, droits ou parts (BOI-BIC-PVMV-40-20-50 n° 293).

Exemple. Une entreprise individuelle est cédée pour un prix de 1,2 M€. Parmi les éléments transmis figure un immeuble dont le prix de cession est de 700 000 €. Déduction faite de ce montant, la transmission envi-sagée respecte le seuil de 500 000 € et permet le bénéfice de l’exonération des plus-values.

Cession de titres de sociétés de personnes échelonnées dans le temps

Avant la mise à jour du 11-5-2022, l’administration considérait que pouvaient être prises en compte soit toutes les cessions intervenues dans les 24 mois précédant la cessation des fonctions ou le départ à la retraite, soit toutes les cessions intervenues dans les 24 mois suivant la cessation des fonctions ou le départ à la retraite.

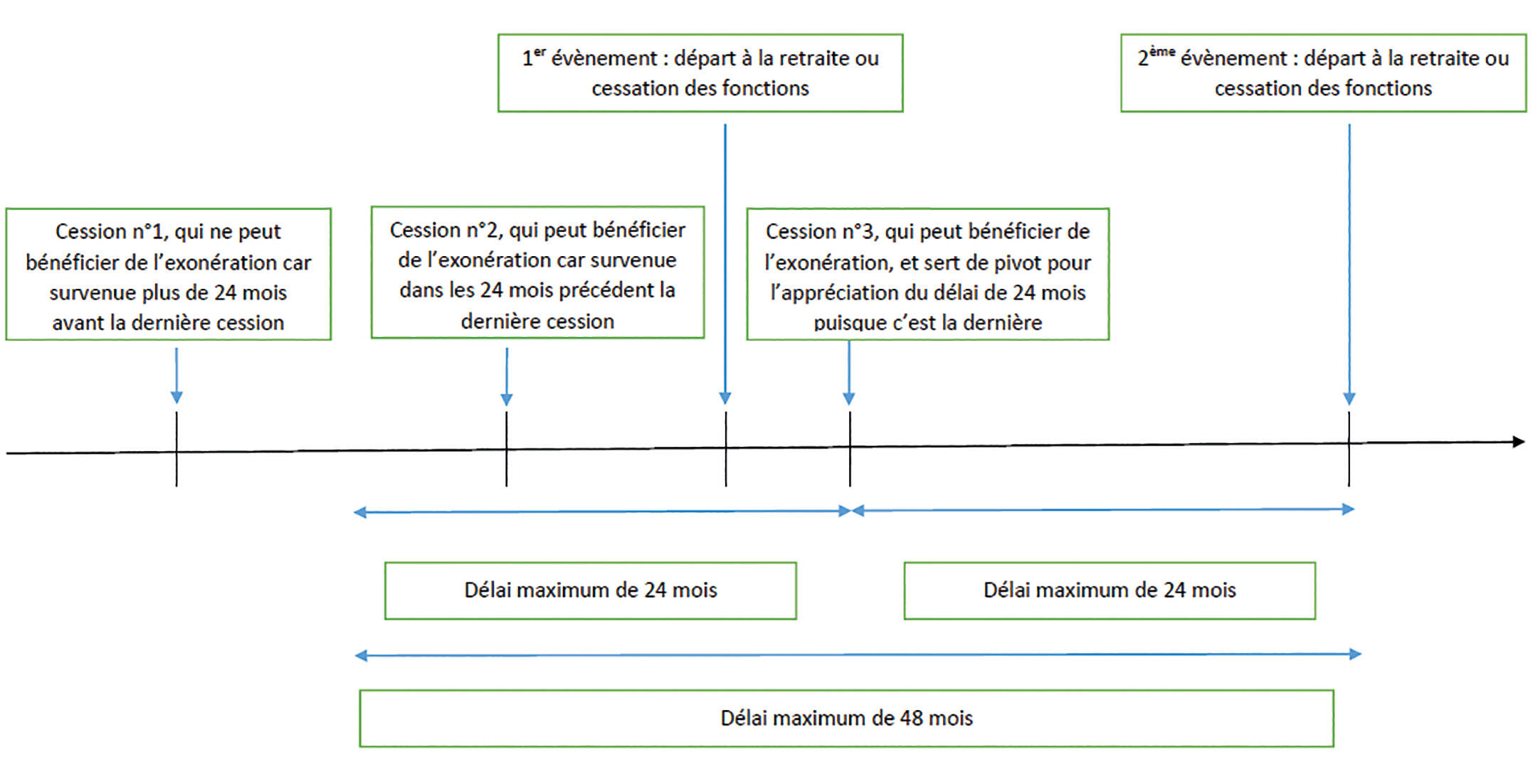

L’administration assouplit sa doctrine et considère désormais que, pour apprécier le respect de cette condition en cas de cessions échelonnées dans le temps, toutes les cessions intervenues dans un délai de 24 mois avant la dernière cession peuvent être prises en compte, sous réserve que la cessation des fonctions et le départ à la retraite interviennent dans les 24 mois avant ou après cette dernière cession. Si l’un des deux événements est éloigné de plus de 24 mois de la dernière cession, aucune d’elles ne peut bénéficier de l’exonération (BOI-BIC-PVMV-40-20-20-20 n° 200).

Le schéma suivant permet à l’administration d’illustrer sa position :

Remarque. L’administration n’apporte aucune précision sur les modalités d’application de l’allongement temporaire du délai à 3 ans en cas de cessions échelonnées dans le temps. Compte tenu de la condition selon laquelle le départ à la retraite doit précéder la cession, toutes les cessions doivent-elles avoir lieu après le départ à la retraite ou seule la dernière cession doit-elle être postérieure au départ à la retraite ? Dans l’hypothèse où des premières cessions peuvent intervenir avant le départ à la retraite, doivent-elles intervenir dans les 36 mois précédant la dernière cession à condition que celle-ci ait lieu après le départ à la retraite ? Ces questions ne sont pas tranchées.

Cession d’un fonds donné en location-gérance

La loi de finances pour 2022 a autorisé la cession d’une activité qui fait l’objet d’un contrat de location-gérance (ou d’un contrat comparable) à une autre personne que le locataire-gérant, dans le respect du contrat, sous réserve que cette cession porte sur l’intégralité des éléments concourant à l’exploitation de l’activité qui a fait l’objet d’un tel contrat (Loi 2021-1900 du 30-12-2021 art. 19).

Pour l’administration, l’obligation de respecter les stipulations du contrat n’est pas remplie lorsque le cédant cède directement le fonds à un tiers sans avoir au préalable, s’il y est contractuellement tenu, proposé à son locataire-gérant de l’acquérir (BOI-BIC-PVMV-40-20-20-20 n° 290).

Remarque. Si la mesure de la loi de finances pour 2022 a pour objectif d’offrir plus de souplesse à un entrepreneur en lui permettant de céder son activité à un tiers compte tenu du contexte actuel plus difficile lié notamment aux conséquences de la pandémie de Covid-19, il n’en demeure pas moins que le locataire-gérant ne doit pas être pour autant lésé. Ces précisions administratives assurent le respect des stipulations du contrat de location-gérance.

BOI-BIC-PVMV-40-20-20-20, BOI-BIC-PVMV-40-20-20-30, BOI-BIC-PVMV-40-20-50 du 11-5-2022

© Lefebvre Dalloz